Geldmaat: Vorbild für deutsche Banken? (1/2)

Die drei größten niederländischen Banken übertragen ihre Geldautomaten an die gemeinsame Betriebsgesellschaft Geldmaat. Das Konzept verspricht eine deutliche Kostenreduktion für die beteiligten Häuser ohne Abstriche bei der Versorgungsqualität. Sollte dieses Konzept deutschen Banken als Vorbild dienen?

Die drei größten niederländischen Banken ING, Rabobank und ABN AMRO legen mit dem Plazet der niederländischen Zentralbank ihre Geldautomatennetze zusammen. Die Institute werden ihre Geldautomaten bis Ende 2020 an die gemeinsame Betreiberfirma Geldmaat abgeben. Dieser Schritt wird durch drei Ziele motiviert:

- Abbau von Redundanzen in der Bargeldversorgung in Ballungsräumen

- Sicherstellung und Verbesserung der Bargeldversorgung auf dem Land

- Steigerung der Kosteneffizienz

ING, Rabobank und ABN AMRO dominieren mit einem Marktanteil bei Hauptbankverbindungen deutlich jenseits der 90 % den, verglichen mit Deutschland, überschaubaren niederländischen Markt, auf dem insgesamt lediglich 41 Institute aktiv sind. Damit bilden die drei Häuser ein Oligopol wie aus einem Lehrbuch für VWL-Studenten. Mit der Bargeldversorgung können die Oligopolisten in den Niederlanden allerdings keine relevanten Wettbewerbsvorteile erzielen, da Bargeld dort eine stark abnehmende Bedeutung hat. So werden nur noch vier von zehn Transaktionen mit Bargeld abgewickelt. Vor diesem Hintergrund liegt die Einführung eines Rationalisierungskartells à la Geldmaat auf der Hand. Und wenn dann auch noch für den Kunden etwas herausspringt – Stichwort „Versorgung auf dem Lande“ – spielt wie im vorliegenden Beispiel auch die Aufsicht gerne mit.

In Zeiten hohen Kostendrucks und schwächelnder Profitabilität der deutschen Institute drängt sich natürlich die Frage auf, ob und inwieweit sich dieses Modell auch in Deutschland zur Nachahmung eignet.

Die Deutschen lieben ihr Bargeld

Im Vergleich mit den Niederländern sind die Deutschen sehr bargeldaffin, d. h. in Deutschland werden noch drei Viertel der Transaktionen mit Bargeld durchgeführt. Dabei verläuft der Trend zur bargeldlosen Zahlung in Deutschland auffällig zäh und langsam.

Ob Filial- oder Direktbank: Um in Deutschland in das „Evoked Set“ möglicher Hausbanken zu gelangen, ist das Angebot einer einfachen, flächendeckenden und kostenlosen Bargeldversorgung für mehr als drei Viertel aller Kunden ein zentrales Kriterium. Damit ist und bleibt die Bargeldversorgung ein zentraler Wettbewerbsfaktor. Um es mit den Worten des Präsidenten des Deutschen Sparkassen- und Giroverbands, Helmut Schleweis, zu sagen:

„Deutschland ist nach wie vor Bargeldland.“

Das deutsche Geldautomatennetz wird bereits von großen Verbünden geprägt

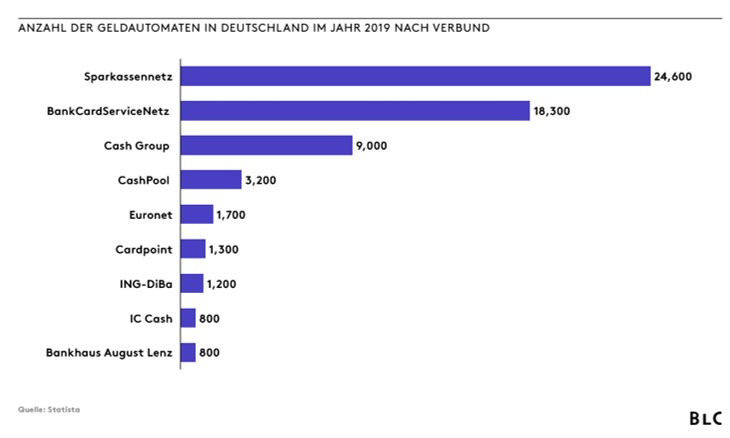

In Deutschland sind mehr als 90 % der ca. 61.000 Geldautomaten den vier größten Geldautomatenverbünden zuzuordnen. Der größte Verbund mit knapp 25.000 Geldautomaten ist das Sparkassennetz der Sparkassen und Landesbanken. Dahinter folgen das BankCard ServiceNetz der Volks- und Raiffeisenbanken, die Cash Group von Deutsche Bank, Commerzbank und anderen sowie der CashPool von neben anderen Santander, Sparda-Banken und OLB Bank. Innerhalb dieser Verbünde können die Kunden der beteiligten Institute kostenfrei die Geldautomaten anderer Mitgliedsbanken nutzen.

Sparkassen und Volksbanken verfügen über Geldautomatennetze mit einer hohen Netzabdeckung in ganz Deutschland und sind damit die wichtigen Anbieter von Geldautomaten im ländlichen Raum. Durch die innerhalb der Verbünde abgegrenzten Geschäftsgebiete der Banken, sind die Geldautomatennetze weitgehend redundanzfrei.

Die Cash Group-Institute konzentrieren ihr Netz tendenziell auf städtische Zentren und nehmen damit naturgemäß Redundanzen in Kauf. Beispielsweise findet sich in der Nähe einer Filiale der Deutschen Bank häufig auch eine Filiale der Commerzbank. Für den CashPool ist in der Tendenz eine sogar noch stärkere Konzentration auf Ballungsräume zu konstatieren.

Das Geschäftsmodell von Euronet und Cardpoint basiert auf dem Betrieb von Geldautomaten in attraktiven Großstadtlagen, um Gebühren von Fremdbankkunden einzunehmen. Eine Zusammenlegung ihrer Geldautomaten mit anderen Geldautomatennetzen würde ihr Geschäftsmodell untergraben.

Zwischenfazit: Das Konzept von Geldmaat ist wegen der großen Synergiepotenziale für die deutschen Banken attraktiv. Doch die bedeutende Rolle der Bargeldversorgung in Deutschland und die hohe Marktdurchdringung von ING, Rabobank und ABN AMRO in den Niederlanden zeigen die Unterschiede zwischen den Bankenmärkten auf. Die klassischen Regionalbanken verfügen nach wie vor über Geldautomatennetze, die den Privatbanken in Bezug auf Quantität und Verfügbarkeit „auf dem Lande“ deutlich voraus sind – ist eine Kooperation damit für sie sinnvoll?

Fortsetzung folgt: Erfahren Sie im zweiten Teil wie Kosten und Netzabdeckung der Geldautomatenverbünde das Potenzial von Kooperationen beeinflussen!

Quellen:

„Bankkundenstudie 2015“ von Berg Lund & Company: Diese ist auf Anfrage bei BLC verfügbar

Dutch retail banking market case study

Statista: Total number of banks in the Netherlands from 2008 to 2018

Facts and figures on the Dutch payment system in 2018

Studie Deutsche Bundesbank: Zahlungsverhalten in Deutschland 2017

Statista: Anzahl der Geldautomaten in Deutschland im Jahr 2019 nach Verbund