Weit mehr als eine Aufholjagd

Die erste Bankenlösung für Echtzeitüberweisungen ist nun europaweit verfügbar und nimmt langsam Fahrt auf. Fintechs wie PayPal bieten im Peer-to-Peer (P2P) und im Einzelhandel solches Instant Payment schon seit langem an. Dabei springt es zu kurz, Instant Payment als Pflichtübung zu begreifen, um mit den neuen Wettbewerbern gleichzuziehen. Vielmehr bieten Echtzeitüberweisungen Banken und Sparkassen durchaus Chancen für neue Erlösquellen. Dafür müssen deren Vorzüge aber erst noch Eingang in den privaten sowie gewerblichen Alltag finden.

Seit knapp zehn Jahren regelt die SEPA-Überweisung die Interbanken-Transaktionen im Privat- und Firmenkundengeschäft. Nach den Vorgaben des European Payment Councils (EPC) müssen alle Banken ihren Kunden diese reguläre SEPA-Überweisung nicht nur verpflichtend anbieten, sondern auch gewährleisten, dass die Transaktionen innerhalb eines Bankarbeitstages und ausschließlich unter Eingabe der gültigen IBAN auf dem Empfängerkonto gutgeschrieben werden.

Aufstieg des mobilen Bezahlens

Geschwindigkeit und Bequemlichkeit des SEPA-Verfahrens scheinen jedoch nicht allen Kundenanforderungen zu genügen. So entstanden eigenständige Angebote, Geldbeträge über Zwischenunternehmen und Intrabanken-Zahlungssysteme untereinander noch schneller zu transferieren. Insbesondere Fintechs, wie PayPal oder N26, entwickelten individuelle E-Wallet-Lösungen. Diese ermöglichen Privatkunden und Unternehmen, Guthaben auf digitalen Plattformen zu speichern und in Echtzeit an ihre Kontakte zu versenden. Dies geschieht dabei gänzlich bankenunabhängig. Bereits 2016 stieg allein in Deutschland die Anzahl der Anbieter solcher E-Wallets auf über 40. Heute ist die Echtzeitüberweisung ein etablierter Weg des schnellen Geldaustausches und ist eine ernsthafte Alternative im P2P und B2C-Online-Handel. Der Vorteil dieser Lösungen liegt für den Kunden neben der Geschwindigkeit auch in der Interoperabilität aller zugrundeliegenden Bankverbindungen. Somit belagern diese Angebote die in Zeiten von PSD2 ohnehin bedrohte Kunde-Bank-Schnittstelle zusätzlich.

Und die Vielfalt der Angebote wächst weiter: Auch Kryptowährungen wie der Bitcoin können schon heute über eine E-Wallet-Lösung in Echtzeit transferiert werden und bieten dem Kunden – losgelöst von den Akzeptanzherausforderungen solcher „Währungen“ – eine weitere Alternative. Gleichzeitig drängen die amerikanischen Tech-Riesen mit ihren mobilen Bezahlprodukten wie Apple Pay, Google Pay oder Amazon Pay in den europäischen Markt. Während Apple gemeinsam mit Goldman Sachs eine Apple-Pay-Kreditkarte für Privatkunden plant, können Kunden von Google Pay bereits seit Ende Juni dieses Jahres in Deutschland mit ihrem Smartphone bezahlen.

Regulatorik ausnahmsweise als Einnahmechance

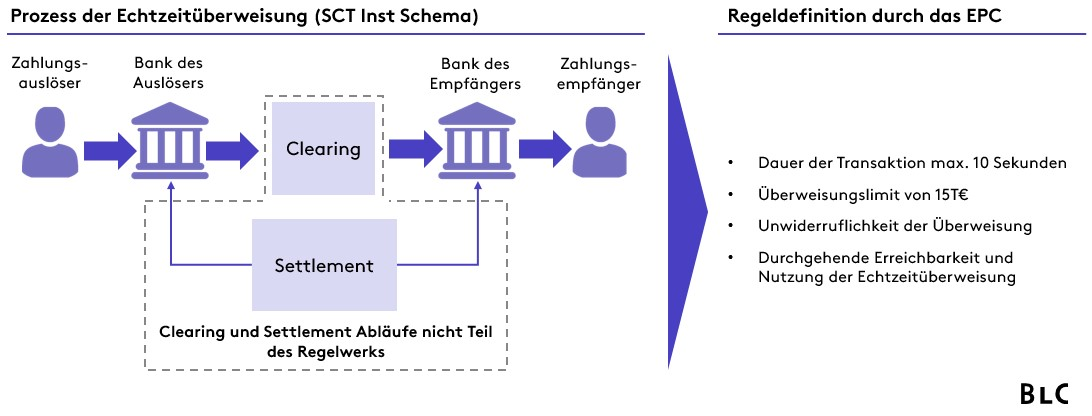

Um dieser zunehmenden Fragmentierung durch verschiedene Instant Payment Formate entgegenzuwirken, beschlossen die EZB und das EPC Ende 2016 eine einheitliche Definition für den Ablauf der Echtzeitüberweisungen für Banken. „Europäische Zahlungen sind fortan überall und zu jeder Zeit in der digitalen Welt einheitlich verankert“, ließ Javier Santamaria, Vorsitzender des EPC, im Zuge der Veröffentlichung der Definition verlauten. Anders als bei der verpflichtenden regulären SEPA Überweisung steht es den Banken jedoch frei, ob sie ihren Kunden Echtzeitüberweisungen anbieten und falls ja, zu welchem Preis. Damit erlaubt die Regulatorik hier ausdrücklich auch Mehrwert-Preismodelle. Dies ist ein Kontrapunkt zur generellen Klage, das Banking und vor allem der Zahlungsverkehr verkomme zur reinen Commodity.

Mehr als nur Kundenbindung

Aus Bankensicht kann Instant Payment weit mehr als eine bloße Aufholjagd mit PayPal und Konsorten sein. Mehr noch als für Privatkunden könnten kleine bis mittlere gewerbliche Kunden von Instant Payment über ihre Bank oder Sparkasse profitieren.

Im Regelfall ist es für einen Kunden irrelevant, ob das Geld sofort oder erst einen Tag später beim Gegenüber gutgeschrieben wird. Das gilt im besonderen Maße für Firmenkunden, die typischerweise auf Rechnung und mit einem vereinbarten Zahlungsziel überweisen. So haben Großunternehmen in den vergangenen zehn Jahren im Durchschnitt Rechnungen erst nach über 60 Tagen beglichen. Und auch für das etablierte Ziehen von Skonti bleibt ausreichend Zeit.

- > 60 TageFirmen können schon heute Überweisungen innerhalb eines Bankarbeitstages durchführen, dennoch lassen sie sich im Schnitt über 60 Tage Zeit.

Trotz der sehr geringen Anzahl an Firmenpleiten in Zeiten des aktuellen Wirtschaftsbooms kann im gewerblichen Bereich zum Beispiel nicht jeder kurzfristig benötigte Waren oder Ersatzteile ohne weiteres auf Rechnung bestellen. Die klassische Erfüllung „Zug um Zug“ – sprich Ware gegen Geld – ist auch aufgrund der Unwiderrufbarkeit von Instant Payment sowie der Abwicklung binnen 10 Sekunden künftig eine Erleichterung. Etabliert sich die Echtzeitüberweisung in den Geschäftsprozessen der Firmen, könnte zum Beispiel noch während einer telefonischen Bestellung der Geldtransfer erfolgen und die Lieferung angestoßen werden. Vergleichbares gilt für Privatkunden im E-Commerce. Hier wird die Bezahlung jedoch meist über Kreditkarten oder PayPal abgesichert. Letzterer Dienst kommt ebenfalls gerne zum Einsatz, wenn Kunden Bezahlservices wie Streaming-Dienste kurzfristig freischalten wollen. Dabei ist diese Bezahlweise heute zumindest aus Privatkundenperspektive kostenlos.

Pricing als Herausforderung

Entsprechend umsichtig agieren hier die ersten Banken und Sparkassen. Häuser wie die HypoVereinsbank, die BW Bank sowie eine Reihe von Einzelsparkassen verlangen für Echtzeitüberweisungen in der Regel moderate Entgelte um die 50 Cent (innerhalb EU/EWR). Preise von einem Euro und mehr sind dabei die klare Ausnahme. Im Quervergleich der Bepreisung von Privat- und Geschäftskunden zeigt sich ein sehr uneinheitliches Bild. Die meisten folgen hier jedoch dem naheliegenden Muster, im gewerblichen Bereich überhaupt bzw. höher zu bepreisen als bei Privatkunden. Dies erscheint sinnvoll, da im kommerziellen Bereich auch alternative Anbieter wie PayPal variable, volumenabhängige Gebühren zwischen 1,5 % und 2,5 % erheben.

In Zeiten, in denen das Girokonto bei Privatkunden inzwischen ganz überwiegend entgeltpflichtig ist, bietet Instant Payment eine zusätzliche Stellschraube zur Preisdifferenzierung zwischen den Kontomodellen. Die HypoVereinsbank beispielsweise bietet die ansonsten kostenpflichtige Echtzeitüberweisung in ihrem ExklusivKonto unentgeltlich an.

Übergreifend betrachtet bietet Instant Payment damit den Banken und Sparkassen sowohl in privaten als auch in geschäftlichen Kundensegmenten eine Chance, mit den neuen Wettbewerbern gleichzuziehen sowie sich im Zahlungsverkehr bei Preis und Leistung zu differenzieren und hierüber zusätzlichen Provisionsüberschuss zu erzielen. Die Nutzung wird auch stark davon abhängen, wie viele alltägliche Anwendungsmöglichkeiten kommerzielle Anbieter hierfür neu schaffen werden.